Автор:

Опубликовано: 16 Сентября 2005

Методы количественного анализа риска инвестиционных проектов

Практические примеры расчёта

Исходная информация: предприятие «Техинэко», занимающееся строитель-ством локальных котельных, реализует проект для завода «Старт» (Н. Новгород). Экономический эффект строительства локальной котельной для завода «Старт» за-ключается в снижении затрат на отопление, так как в случае реализации проекта приведённые затраты существенно меньше, чем приведённая стоимость платежей по тарифам за централизованное отопление.

В результате анализа технико-экономического обоснования проекта было ус-тановлено, что ключевыми факторами, определяющими риск данного проекта явля-ется соотношение себестоимости 1Гкал, вырабатываемой локальной котельной и та-рифа за централизованное отопление.

В общем же случае для определения ключевых параметров проекта можно ис-пользовать анализ чувствительности, в качестве оптимального инструмента для это-го рекомендуется применять соответствующий модуль анализа программных паке-тов «Project Expert» и «Альт-Инвест», которые обеспечивают возможность быстрого пересчёта по всем факторам. Хотя в большинстве случаев ключевые факторы проек-та известны из предыдущего опыта, либо установлены по результатам маркетинго-вого исследования, а анализ чувствительности необходим лишь для количественно-го определения степени влияния этого фактора.

Риск-анализ данного проекта был выполнен двумя способами:

- имитационное моделирование методом Монте-Карло

- анализ сценариев.

Риск-анализ инвестиционного проекта методом

имитационного моделирования

Моделируя значение NPV в зависимости от ключевых факторов были получены значения NPV по трём опорным вариантам развития событий (оптимистичный, пес-симистичный, реалистичный). Методом экспертных оценок были определены также вероятности реализации этих вариантов. Полученные результаты использовались как исходные данные для имитационного моделирования (табл. 3.)

Таблица 3

Исходные условия эксперимента

| NPV (тыс. руб.) | Вероятность | |

| Минимум | 9634 | 0,05 |

| Вероятное | 14790 | 0,9 |

| Максимум | 43163 | 0,05 |

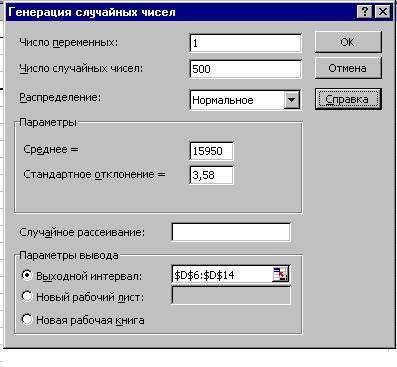

На основе исходных данных проводим имитацию. Для проведения имитации рекомендуется использовать функцию «Генерация случайных чисел» (рис. 1)

Рис. 1. Имитация с использованием генерации случайных чисел.

Для осуществления имитации рекомендуется использовать нормальное распре-деление, так как практика риск-анализа показала, что именно оно встречается в по-давляющем большинстве случаев. Количество имитаций может быть сколь угодно большим и определяется требуемой точностью анализа. В данном случае ограни-чимся 500 имитациями.

Таблица 4

Имитация

| № п. п. | NPV (тыс. руб.) |

| 1 | 15940,14853 |

| 2 | 15951,41663 |

| 3 | 15947,78512 |

| 4 | 15953,94136 |

| 5 | 15951,61013 |

| 6 | 15950,67133 |

| 7 | 15949,48875 |

| 8 | 15955,30642 |

| 9 | 15954,1289 |

| 10 | 15953,20001 |

| … | … |

| И т. д. | 500 имитаций |

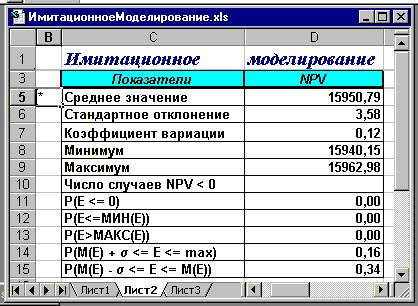

На основе полученных в результате имитации данных, используя стандартные функции MS Excel проводим экономико-статистический анализ (рис 2).

Рис. 2. Экономико-статистический анализ результатов имитации

Имитационное моделирование продемонстрировало следующие результаты:

- Среднее значение NPV составляет 15950,79 тыс. руб.

- Минимальное значение NPV составляет 15940,15 тыс. руб.

- Максимальное значение NPV составляет 15962,98 тыс. руб.

- Коэффициент вариации NPV равен 12%

- Число случаев NPV

- Вероятность того, что NPV будет меньше нуля равна нулю.

- Вероятность того, что NPV будет больше максимума также равна нулю.

- Вероятность того, что NPV будет находится в интервале [M(E) + s; max] равна 16%.

- Вероятность того, что NPV будет находиться в интервале [M(E) – s; [M(E)] равна 34%.

Оценим риск данного инвестиционного проекта.

Для расчёта цены риска в данном случае используем показатель среднеквадра-тического отклонения – s, и матожидания – М (NPV). В соответствии с правилом «трёх сигм», значение случайной величины, в данном случае – NPV, с вероятностью близкой 1 находится в интервале [М-3s; М+3s]. В экономическом контексте это правило можно истолковать следующим образом:

- вероятность получить NPV проекта в интервале [15950,79-3,58 ; 15950,79 +3,58] равна 68%;

- вероятность получить NPV проекта в интервале [15950,79-7,16 ; 15950,79 +7,16] равна 94%;

- вероятность получить NPV проекта в интервале [15950,79-10,74 ; 15950,79 +10,74] близка к единице, т.е. вероятность того, что значение NPV проекта будет ниже 15 940,05 тыс. руб. (15950,79-10,74) стремится к нулю.

Таким образом, суммарная величина возможных потерь характеризующих дан-ный инвестиционный проект, составляет 10,74 тыс. руб. (что позволяет говорить о высокой степени надёжности проекта).

Иначе говоря, цена риска данного ИП составляет 10,74 тыс. рублей условных потерь, т.е. принятие данного инвестиционного проекта влечёт за собой возмож-ность потерь в размере не более 10,74 тыс. руб.

Риск-анализ инвестиционного проекта методом сценариев

Для сравнения проведём риск-анализ того же инвестиционного проекта методом сценариев. Рассмотрим возможные сценарии реализации инвестиционного проекта. В данном случае их будет только три:

Таблица 5

Исходные данные

| Сценарии | Наилучший | Вероятный | Наихудший |

| Вероятности | 0,05 | 0,9 | 0,05 |

| Тариф (руб.) | 370 | 187,9 | 187,9 |

| Себестоимость(руб.) | 95,40 | 53,37 | 81.73 |

| NPV(руб.) | 43163,00 | 14790,00 | 9634,00 |

Построение сценариев и расчёт NPV по вариантам осуществлялся с учетом того факта, что себестоимость 1Гкал, вырабатываемой локальной котельной и тариф за централизованное отопление в значительной степени коррелируют друг с другом, поскольку обе эти величины зависят от одних и тех же факторов, как то эксплуата-ционные расходы и зарплата обслуживающего персонала.

Экономико-статистический анализ данных метода сценариев показан на рис.3

Рис. 3. Экономико-статистический анализ данных метода сценариев.

Сценарный анализ продемонстрировал следующие результаты:

- Среднее значение NPV составляет 15950,85 руб.

- Коэффициент вариации NPV равен 40 %.

- Вероятность того, что NPV будет меньше нуля 1 %.

- Вероятность того, что NPV будет больше максимума равна нулю.

- Вероятность того, что NPV будет больше среднего на 10 % равна 40 %.

- Вероятность того, что NPV будет больше среднего на 20 % равна 31%.

Анализируя полученные результаты, отмечаем, что метод сценариев даёт более пессимистичные оценки относительно риска инвестиционного проекта. В частно-сти коэффициент вариации, определённый по результатам этого метода значитель-но больше, чем в случае с имитационным моделированием.

Рекомендуется использовать сценарный анализ только в тех случаях, когда количе-ство сценариев конечно, а значения факторов дискретны. Если же количество сце-нариев очень велико, а значения факторов непрерывны, рекомендуется применять имитационное моделирование.

Следует отметить, что, используя сценарный анализ можно рассматривать не только три варианта, а значительно больше. При этом можно сочетать сценарный анализ с другими методами количественного анализа рисков, например, с методом дерева решений и анализом чувствительности, как это продемонстрировано в сле-дующем примере.

Анализ рисков бизнес-плана ТК «Корона». Установим ключевые факторы проекта, оказывающие значительное влияние на показатель эффективности – NPV. Для этого проведём анализ чувствительности по всем факторам в интервале от -20% до +20% и выберем те из них, изменения которых приводят к наибольшим измене-ниям NPV (рис. 4)

Рис. 4. Анализ чувствительности в Project Expert

В нашем случае это факторы: ставки налогов; объём сбыта, цена сбыта.

Рассмотрим возможные ситуации, обусловленные колебаниями этих факто-ров. Для этого построим «дерево сценариев».

Рис. 5. Дерево сценариев

Ситуация 1: Колебания налоговых ставок Вероятность ситуации = 0,3

Ситуация 2: Колебания объёма сбыта Вероятность ситуации = 0,4

Ситуация 3: Колебания цены сбыта Вероятность ситуации = 0,3

Рассмотрим также возможные сценарии развития этих ситуаций.

Ситуация 1: Колебания налоговых ставок Вероятность ситуации = 0,3

Сценарий 1: Снижение налоговых ставок на 20%

Вероятность сценария в рамках данной ситуации = 0,1

Общая вероятность сценария =0,1*0,3=0,03

Сценарий 2: Налоговые ставки остаются неизменными

Вероятность сценария в рамках данной ситуации = 0,5

Общая вероятность сценария =0,5*0,3=0,15

Сценарий 3: Повышение налоговых ставок на 20%

Вероятность сценария в рамках данной ситуации = 0,4

Общая вероятность сценария =0,4*0,3=0,12

Ситуация 2: Колебания объёма реализации Вероятность ситуации = 0,4

Сценарий 4: Снижение объёма реализации на 20% Р=0,25*0,4=0,1

Сценарий 5: Объёма реализации не изменяется Р=0, 5*0,4=0,2

Сценарий 6: Увеличение объёма реализации на 20% Р=0,25*0,4=0,1

Ситуация 3: Колебания цены реализации Вероятность ситуации = 0,3

Сценарий 7: Снижение цены реализации на 20% Р=0,2*0,3=0,06

Сценарий 8: Цена реализации не изменяется Р=0, 5*0,3=0,15

Сценарий 9: Увеличение цены реализации на 20% Р=0,3*0,3=0,09

По каждому из описанных сценариев определяем NPV ( эти значения были рассчитаны при анализе чувствительности), подставляем в таблицу и проводим ана-лиз сценариев развития.

Таблица 6

| Ситуация | 1 | ||

| Сценарии | 1 | 2 | 3 |

| Вероятности | 0,03 | 0,15 | 0,12 |

| NPV | 78 310 414 | 68 419 353 | 59 397 846 |

Таблица 7

| Ситуация | 2 | ||

| Сценарии | 4 | 5 | 6 |

| Вероятности | 0,1 | 0,2 | 0,1 |

| NPV | 48 005 666 | 68 419 353 | 88 833 040 |

Таблица 8

| Ситуация | 3 | ||

| Сценарии | 7 | 8 | 9 |

| Вероятности | 0,06 | 0,15 | 0,09 |

| NPV | 47 901 966 | 68 419 353 | 88 936 739 |

Рис. 6. Итоговая таблица сценарного анализа

Проведённый риск-анализ проекта позволяет сделать следующие выводы:

- Наиболее вероятный NPV проекта (68 249 026 тыс. руб.) несколько ниже, чем ожидают от его реализации (68 310 124 тыс. руб.)

- Несмотря на то, что вероятность получения NPV меньше нуля равна нулю, проект имеет достаточно сильный разброс значений показателя NPV, о чем говорят коэффициент вариации и величина стандартного отклонения, что характеризует данный проект как весьма рискованный. При этом несомненными факторами риска выступают снижение объёма и цены реализации.

- Цена риска ИП в соответствии с правилом «трёх сигм» составляет 3*25 724 942 = 77 174 826 тыс. руб., что превышает наиболее вероятный NPV проекта (68 249 026 тыс. руб.)

Цену риска можно также охарактеризовать через показатель коэффициент ва-риации (CV). В данном случае CV = 0,38. Это значит, что на рубль среднего дохода (NPV) от ИП приходится 38 копеек возможных потерь с вероятностью равной 68%.

Заключение

Эффективность применения разработанных авторами технологий инвестици-онного проектирования обусловлена тем, что они могут быть легко реализованы обычным пользователем ПК в среде MS Excel, а универсальность математических алгоритмов, используемых в технологиях, позволяет применять их для широкого спектра ситуаций неопределённости, а также модифицировать и дополнять другими инструментами.

Практика применения предлагаемого инструментария в Нижегородской об-ласти продемонстрировала его высокую надежность и перспективность. Экономиче-ский эффект от внедрения новых проектных технологий выражается в снижении размера резервных фондов и страховых отчислений, необходимость которых обу-словлена наличием рисков и неопределённостью условий реализации проекта.

Опыт применения данных алгоритмов может найти широкое применение во всех регионах России и быть использован как для проектирования ИП предприятий, независимо от их форм собственности и отраслевой принадлежности, так и финан-совыми учреждениями для анализа эффективности этих проектов.

д.э.н., профессор Дмитриев М. Н.

к.э.н. Кошечкин С.А.

16.03.2001

Автор: д.э.н., профессор Дмитриев М. Н.

к.э.н. Кошечкин С.А.

Алгоритм сценарного анализа

1.Используя анализ чувствительности,

определяются ключевые факторы ИП

2.Рассматриваются возможные ситуации

и сочетания ситуаций, обусловленные

колебаниями этих факторов. Для этого

рекомендуется строить “дерево сценариев”.

3.Методом экспертных оценок

определяются вероятности каждого

сценария.

4.По каждому сценарию с учетом его

вероятности рассчитывается NPV

проекта, в результате чего получается

массив значений NPV (табл. 1.3.)

Таблица 1.3

Массив значений NPV

|

сценарий |

1 |

2 |

3 |

4 |

5 |

…… |

n |

|

вероятность |

P1 |

P2 |

P3 |

P4 |

P5 |

Pn |

|

|

NPV |

npv1 |

npv2 |

npv3 |

npv4 |

npv5 |

npvn |

-

На основе данных массива рассчитываются

критерии риска ИП

Способы снижения рисков

Среди способов снижения рисков можно

выделить общепринятые приемы снижения

риска:

-

страхование проекта как единого

комплекса, или, если это не удается –

страхование отдельных активов

предприятия. -

обеспечение высокой ликвидности

инвестиций. Желательно, чтоб активы

проекта имели не только рыночный спрос

и не только со стороны проекта. Это

гарантирует возможность их продажи в

случае прекращения проекта и уменьшит

убытки от болезненного решения «выхода

из проекта». Про ликвидность активов

проекта следует подумать заранее, до

принятия решения о его реализации. -

диверсификация – распределение капитала

по нескольким объектам с целью снижения

влияния одного негативного события на

эффективность всей программы инвестиций.

Диверсификация может осуществляться

также в границах одного проекта:

ориентация на нескольких потребителей

продукции проекта, организация сбыта

в разных местах или регионах и т.п.

Диверсификация является основным

методом снижения несистематического

риска в финансовом инвестировании.

Практические примеры расчёта

Исходная информация: предприятие

“Техинэко”, занимающееся строительством

локальных котельных, реализует проект

для завода “Старт” (Н. Новгород).

Экономический эффект строительства

локальной котельной для завода “Старт”

заключается в снижении затрат на

отопление, так как в случае реализации

проекта приведённые затраты существенно

меньше, чем приведённая стоимость

платежей по тарифам за централизованное

отопление.

В результате анализа технико-экономического

обоснования проекта было установлено,

что ключевыми факторами, определяющими

риск данного проекта является соотношение

себестоимости 1Гкал, вырабатываемой

локальной котельной и тарифа за

централизованное отопление.

В общем же случае для определения

ключевых параметров проекта можно

использовать анализ чувствительности,

в качестве оптимального инструмента

для этого рекомендуется применять

соответствующий модуль анализа

программных пакетов “Project Expert” и

“Альт-Инвест”, которые обеспечивают

возможность быстрого пересчёта по всем

факторам. Хотя в большинстве случаев

ключевые факторы проекта известны из

предыдущего опыта, либо установлены по

результатам маркетингового исследования,

а анализ чувствительности необходим

лишь для количественного определения

степени влияния этого фактора.

Риск-анализ данного проекта был выполнен

двумя способами:

-

имитационное моделирование методом

Монте-Карло -

анализ сценариев.

Риск-анализ инвестиционного проекта

методом имитационного моделирования

Моделируя значение NPV в зависимости

от ключевых факторов были получены

значения NPV по трём опорным вариантам

развития событий (оптимистичный,

пессимистичный, реалистичный). Методом

экспертных оценок были определены также

вероятности реализации этих вариантов.

Полученные результаты использовались

как исходные данные для имитационного

моделирования (табл. 1.4.)

Таблица 1.4

Исходные

условия эксперимента

-

NPV

Вероятность

Минимум

9634

0,05

Вероятное

14790

0,9

Максимум

43163

0,05

На основе исходных данных проводим

имитацию. Для проведения имитации

рекомендуется использовать функцию

“Генерация случайных чисел”.

Для осуществления имитации рекомендуется

использовать нормальное распределение,

так как практика риск-анализа показала,

что именно оно встречается в подавляющем

большинстве случаев. Количество имитаций

может быть сколь угодно большим и

определяется требуемой точностью

анализа. В данном случае ограничимся

500 имитациями.

Таблица 1.5

Имитация

-

№ п. п.

NPV (тыс. ед)

1

15940,14853

2

15951,41663

3

15947,78512

4

15953,94136

5

15951,61013

6

15950,67133

7

15949,48875

И т. д. 500 имитаций

На основе полученных в результате

имитации данных, используя стандартные

функции MS Excel проводим экономико-статистический

анализ

Имитационное моделирование

продемонстрировало следующие результаты:

-

Среднее значение NPV составляет

15950,79 тыс. грн. -

Минимальное значение NPV составляет

15940,15 тыс. грн. -

Максимальное значение NPV составляет

15962,98 тыс. грн. -

Коэффициент вариации NPV равен 12%

-

Число случаев NPV < 0 – нет.

-

Вероятность того, что NPV будет меньше

нуля равна нулю. -

Вероятность того, что NPV будет больше

максимума также равна нулю. -

Вероятность того, что NPV будет

находится в интервале [M(E) + s ; max] равна

16%. -

Вероятность того, что NPV будет

находиться в интервале [M(E) — s ; [M(E)] равна

34%.

Оценим риск данного инвестиционного

проекта.

Для расчёта цены риска в данном случае

используем показатель среднеквадратического

отклонения — s, и матожидания – М (NPV).

В соответствии с правилом “трёх сигм”,

значение случайной величины, в данном

случае – NPV, с вероятностью близкой

1 находится в интервале [М-3s ; М+3s ]. В

экономическом контексте это правило

можно истолковать следующим образом:

-вероятность получить NPV проекта в

интервале [15950,79-3,58 ; 15950,79 +3,58] равна 68%;

-вероятность получить NPV проекта в

интервале [15950,79-7,16 ; 15950,79 +7,16] равна 94%;

-вероятность получить NPV проекта в

интервале [15950,79-10,74 ; 15950,79 +10,74] близка к

единице, т.е. вероятность того, что

значение NPV проекта будет ниже 15

940,05 тыс. грн. (15950,79-10,74) стремится к нулю.

Таким образом, суммарная величина

возможных потерь характеризующих данный

инвестиционный проект, составляет 10,74

тыс. грн. (что позволяет говорить о

высокой степени надёжности проекта).

Иначе говоря, цена риска данного ИП

составляет 10,74 тыс. гривен условных

потерь, т.е. принятие данного инвестиционного

проекта влечёт за собой возможность

потерь в размере не более 10,74 тыс. грн.

Риск-анализ инвестиционного проекта

методом сценариев

Для сравнения проведём риск-анализ того

же инвестиционного проекта методом

сценариев. Рассмотрим возможные сценарии

реализации инвестиционного проекта. В

данном случае их будет только три:

Таблица 1.6

Исходные

данные

-

Сценарии

Наилучший

Вероятный

Наихудший

Вероятности

0,05

0,9

0,05

Тариф

370

187,9

187,9

Себестоимость

95,40

53,37

81.73

NPV, ден.изм

43163,00

14790,00

9634,00

Построение сценариев и расчёт NPV по

вариантам осуществлялся с учетом того

факта, что себестоимость 1Гкал,

вырабатываемой локальной котельной и

тариф за централизованное отопление в

значительной степени коррелируют друг

с другом, поскольку обе эти величины

зависят от одних и тех же факторов, как

то эксплуатационные расходы и зарплата

обслуживающего персонала.

Сценарный анализ продемонстрировал

следующие результаты:

-

Среднее значение NPV составляет

15950,85 грн. -

Коэффициент вариации NPV равен 40 %.

-

Вероятность того, что NPV будет меньше

нуля 1 %. -

Вероятность того, что NPV будет больше

максимума равна нулю. -

Вероятность того, что NPV будет больше

среднего на 10 % равна 40 %. -

Вероятность того, что NPV будет больше

среднего на 20 % равна 31%.

Анализируя полученные результаты,

отмечаем, что метод сценариев даёт более

пессимистичные оценки относительно

риска инвестиционного проекта. В

частности коэффициент вариации,

определённый по результатам этого

метода значительно больше, чем в случае

с имитационным моделированием.

Рекомендуется использовать сценарный

анализ только в тех случаях, когда

количество сценариев конечно, а значения

факторов дискретны. Если же количество

сценариев очень велико, а значения

факторов непрерывны, рекомендуется

применять имитационное моделирование.

Следует отметить, что, используя сценарный

анализ можно рассматривать не только

три варианта, а значительно больше. При

этом можно сочетать сценарный анализ

с другими методами количественного

анализа рисков, например, с методом

дерева решений и анализом чувствительности,

как это продемонстрировано в следующем

примере.

Анализ рисков бизнес-плана ТК

“Корона”.Установим ключевые факторы

проекта, оказывающие значительное

влияние на показатель эффективности –

NPV. Для этого проведём анализ чувствительности

по всем факторам в интервале от –20% до

+20% и выберем те из них, изменения которых

приводят к наибольшим изменениям NPV.

В нашем случае это факторы: ставки

налогов; объём сбыта, цена сбыта.

Р

колебания налоговых ставок Р=0,3

колебания объемов сбыта Р=0,4

колебания цены реализации Р=0,3

ассмотрим

возможные ситуации, обусловленные

колебаниями этих факторов. Для этого

построим “дерево сценариев”.

1

2 3 4 5 6

7 8 9

Рис. 1.2. Дерево сценариев

Ситуация 1: Колебания налоговых ставок

Вероятность ситуации = 0,3

Ситуация

2: Колебания объёма сбыта Вероятность

ситуации = 0,4

Ситуация 3:

Колебания цены сбыта Вероятность

ситуации = 0,3

Рассмотрим также возможные сценарии

развития этих ситуаций.

Ситуация 1: Колебания налоговых ставок

Вероятность ситуации = 0,3

Сценарий 1: Снижение налоговых ставок

на 20%

Вероятность сценария в рамках

данной ситуации=0,1

Общая вероятность

сценария =0,1* 0,3=0,03

Сценарий 2: Налоговые ставки остаются

неизменными

Вероятность сценария

в рамках данной ситуации = 0,5

Общая

вероятность сценария =0,5* 0,3=0,15

Сценарий 3: Повышение налоговых ставок

на 20%

Вероятность сценария в рамках

данной ситуации = 0,4

Общая вероятность

сценария =0,4* 0,3=0,12

Ситуация 2: Колебания объёма реализации

Вероятность ситуации = 0,4

Сценарий 4: Снижение объёма реализации

на 20% Р=0,25*0,4=0,1

Сценарий 5: Объёма

реализации не изменяется Р=0,5*0,4=0,2

Сценарий 6: Увеличение объёма

реализации на 20% Р=0,25* 0,4=0,1

Ситуация 3: Колебания цены реализации

Вероятность ситуации = 0,3

Сценарий 7: Снижение цены реализации на

20% Р=0,2*0,3=0,06

Сценарий 8: Цена

реализации не изменяется Р=0,5*0,3=0,15

Сценарий 9: Увеличение цены реализации

на 20% Р=0,3* 0,3=0,09

По каждому из описанных сценариев

определяем NPV ( эти значения были

рассчитаны при анализе чувствительности),

подставляем в таблицу и проводим анализ

сценариев развития.

Таблица 1.8

Ситуация 1

-

Ситуация

1

Сценарии

1

2

3

Вероятности

0,03

0,15

0,12

NPV

78 310 414

68 419 353

59 397 846

Таблица 1.9

Ситуация 2

-

Ситуация

2

Сценарии

4

5

6

Вероятности

0,1

0,2

0,1

NPV

48 005 666

68 419 353

88 833 040

Таблица 1.10

Ситуация 3

-

Ситуация

3

Сценарии

7

8

9

Вероятности

0,06

0,15

0,09

NPV

47 901 966

68 419 353

88936739

Проведённый риск-анализ проекта позволяет

сделать следующие выводы:

1. Наиболее вероятный NPV проекта (68 249 026

тыс. грн.) несколько ниже, чем ожидают

от его реализации (68 310 124 тыс. грн.)

2.Несмотря на то, что вероятность получения

NPV меньше нуля равна нулю, проект

имеет достаточно сильный разброс

значений показателя NPV, о чем говорят

коэффициент вариации и величина

стандартного отклонения, что характеризует

данный проект как весьма рискованный.

При этом несомненными факторами риска

выступают снижение объёма и цены

реализации.

3. Цена риска ИП в соответствии с правилом

“трёх сигм” составляет 3* 25 724 942 = 77 174

826 тыс. грн., что превышает наиболее

вероятный NPV проекта (68 249 026 тыс.

грн.)

Цену риска можно также охарактеризовать

через показатель коэффициент вариации

(CV). В данном случае CV = 0,38. Это

значит, что на гривни среднего дохода

(NPV) от ИП приходится 38 копеек возможных

потерь с вероятностью равной 68%.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

ОСОБЕННОСТИ АНАЛИЗА СЦЕНАРИЕВ ИНВЕСТИЦИОННОГО ПРОЕКТА В УСЛОВИЯХ СУЩЕСТВЕННОГО КОЛЕБАНИЯ ВНЕШНИХ ПАРАМЕТРОВ

Смолякова Мария Константиновна

кандидат экономических наук, доцент. ФГБОУ ДПО «Государственная академия промышленного менеджмента имени Н.П. Пастухова», кафедра информационных технологий в управлении (Ярославль) Агентство «МАРКЕТ ГАЙД» (г. Москва), начальник отдела финансового и инвестиционного анализа г. Москва, Российская Федерация. E-mail: msmolyakova@gmail.com

Сухов Владимир Дмитриевич

кандидат химических наук, профессор. ФГБОУ ВПО «Ярославский государственный технический университет», проректор, заведующий кафедрой управления предприятием г. Ярославль, Российская Федерация. E-mail: sukhovvd@ystu.ru

Аннотация. В работе рассматриваются особенности анализа сценариев инвестиционных проектов в периоды, характеризующиеся высоким уровнем неопределенности внешней среды. Авторы обращают внимание на то, что в данных условиях, с одной стороны, возрастает роль методов экспертных оценок как инструментов экономического прогнозирования развития предприятия, но, с другой стороны, в долгосрочном периоде достоверность прогнозирования значительно снижается. Это приводит к необходимости более широкого ветвления дерева сценариев и увеличивает объемы предварительных аналитических процедур.

Ключевые слова: инвестиционный проект; финансовая модель; неопределенность; риск; анализ сценариев; дерево сценариев

Код УДК: 330.88

Annotation. The paper discusses the features of a scenario analysis of investment projects in periods characterized by a high level of uncertainty of the external environment. The authors draw attention to the fact that the circumstances on the one hand, the role of the Delphi method as a tool for economic forecasting the development of the enterprise, but on the other hand in the long term reliability of forecasting is greatly reduced. This leads to the need for wider tree branch scenarios and increases the volume of pre-analytical procedures.

Keywords: investment project; the financial model; uncertainty; risk; scenario analysis; tree scenarios

Происходящие в настоящее время стремительные перемены в экономике нашей страны приводят, в том числе, к необходимости пересмотра ряда аналитических процедур, связанных с анализом рисков инвестиционных проектов, с целью компенсировать существенно увеличившийся уровень неопределенности прогнозов, закладываемых в финансовые модели инвестиционных проектов.

Под финансовой моделью в данной работе понимается расчетный алгоритм, выполненный с использованием какой-либо из программ, предназначенных для финансовых расчетов и обоснования инвестиций (Project Expert, MS Exce^ т.д.). На текущем этапе развития информационных технологий уже невозможно представить процесс подготовки технико-экономического обоснования инвестиционного проекта отдельно от составления финансовой модели.

Финансовые модели настолько распространены в экономической практике, что многие финансовые институты устанавливают собственные требования к финансовым моделям, предоставляемым при обосновании проектов. Например, Внешэкономбанк устанавливает следующие виды требований [1]:

• требования к функциональным возможностям финансовой модели;

• требования к составу исходных данных (допущений) финансовой модели;

• требования к составу результатов финансовых прогнозов;

• методические указания по составлению финансовых прогнозов;

• оценка устойчивости финансовых показателей (коэффициентов);

• требования к описанию финансовой модели.

В основе финансовой модели проекта лежит множество параметров от всех участников проекта, что схематично отражено на рис. 1. При таком количестве исходных переменных велика вероятность изменения каких-либо входных параметров и соответственно изменения итогового результата, итоговых параметров эффективности проекта.

Причем зачастую исходные параметры финансовой модели являются взаимосвязанными и изменение одного входного параметра приводит к необходимости пересмотра ряда других. Например, замена поставщика оборудования может привести к изменению не только стоимости оборудования, но и к изменению сроков исполнения обязательств, затрат на доставку оборудования, его обслуживание, обучение персонала, к изменению сроков начала продаж, графика платежей, потребностей в финансировании и ряд других параметров.

Общий подход к оценке эффективности проекта на этапе анализа рисков заключается в том, чтобы удостовериться, что величина чистой приведенной стоимости (NPV) сохраняет свое положительное значение при всех или, в крайнем случае, при большинстве учитываемых изменений исходной информации проекта [2].

Для количественной оценки рисков и устойчивости показателей эффективности инвестиционных проектов применяется в первую очередь метод анализа чувствительности, который заключается в оценке степени воздействия изменения ключевых параметров проекта на результаты финансовых прогнозов. К ключевым параметрам проекта относятся допущения (исходные данные) финансовой модели, фактические значения которых в ходе реализации проекта (ввиду невозможности их точной оценки или присущей им волатильности) могут значительно отклониться от значений, заложенных в финансовую модель. Согласно международным стандартам бизнес-планирования (UNIDO, TACIS, BFM Group, KPMG, EBRD), анализ чувствительности является неотъемлемой составляющей бизнес-планов.

Еще одним количественным методом оценки рисков проекта является анализ сценариев. Он позволяет оценить комплексное влияние отдельных показателей внешней и внутренней среды и позволяет учесть неопределенность, возможную неполноту и неточность информации об условиях реализации проекта, которые, возможно, приведут к негативным последствиям для участников проекта и получить достаточно наглядную картину для различных вариантов реализации проектов.

Видение будущего бизнеса Приоритеты

Финансовые возможности Политика в области персонала

Маркетинговое агентство

Поставщики оборудования, технологий

Налоги, сборы, льготы

Нормативные требования по порядку предоставления услуг, реализации товаров Условия лицензировать сертификации и т.д. Условия государственно-частного партнерства Спец.программы по развитию отраслей, регионов, кластеров

Особые экономические зоны Система государственного заказа

Схема/у словия кредитования Требования по обеспечению кредитов

Анализ спроса, сезонности Анализ ассортимента Анализ цен

Прогнозы/Темпы ро ста

Варианты реализации задачи Описание технологии

Органичсния технологии (по производительности, по мощности и т д,)

Условия поставки оборудования, технологии Требования к сырью/ помещениям/персоналу и тд. Гарантии, условия обслуживания Экология

• План-график строительства

• Сметы строительства

• Схемы оплаты

• Экология

Условия подключения к энергосетям

Условия поставок сырья/комплектующих, качественные

характеристики исходного сырья

Рис. 1. Информационное наполнение финансовой модели основными участниками

Основное отличие анализа сценариев от анализа чувствительности заключается в том, что при анализе сценариев можно согласованно менять некоторое число переменных одновременно и даже вносить некоторые новые параметры, в то время как при анализе чувствительности изменения затрагивают какой-либо один исследуемый параметр.

В периоды со средним или низким уровнем неопределенности внешней среды некий наиболее вероятный вариант развития событий принимается за базовый сценарий, производятся по нему все основные расчеты эффективности инвестиционного проекта. Затем для каждого из сценариев вносят предполагаемые, с точки зрения разработчиков проекта, изменения и рассчитывают показатели экономической эффективности проекта. Обычно в методических указаниях и шаблонах бизнес-планов, предоставляемых банками, рекомендуется просчитать 3-5 вариантов развития событий (сценариев), описать причины возможных изменений и мероприятия по реагированию. Поэтому чаще всего в бизнес-плане приводятся три основных сценария, в которых объединяются и макроэкономические параметры, и параметры маркетинговых стратегий, и параметры наиболее вероятных инновационных/технологических/ организационных решений:

• базовый — наиболее вероятный сценарий развития ситуации. По нему приводятся подробные расчеты и выводы в тексте самого бизнес-плана;

• умеренно-оптимистический — сценарий, при котором макроэкономические и маркетинговые показатели проекта имеют более высокие (но при этом достижимые, обоснованные, а не фантастические) значения, чем наиболее вероятные;

• умеренно-пессимистический — обычно наиболее интересный для инвесторов сценарий, при котором макроэкономические и маркетинговые показатели проекта имеют более низкие (но не провальные) значения, чем наиболее вероятные. Например, уровень загрузки мощностей не выше Х% от проектируемой в базовом сценарии мощности, цены падают (т.е. включается конкурентная борьба) на У% от текущих, ставка дисконтирования не менее 2%.

Кроме того, могут рассматриваться также дополнительные сценарии (1-3) реализации проекта, например:

• базовый сценарий с задержками сроков в критических этапах графика проекта (а значит и с увеличением инвестиционных затрат на Х%, а также изменение условий финансирования (сроков, сумм, процентов и т.д.);

• базовый сценарий с критическим изменением технологий или бизнес-процессов

(например, увеличение проектной мощности на Х%, стоимости оборудования на У% от проектного уровня, а также сроков строительства на Ъ месяцев) и т.п.

Согласно Методическим рекомендациям по оценке эффективности инвестиционных проектов [3], проект считается устойчивым, если при всех сценариях он оказывается эффективным и финансово реализуемым, а возможные неблагоприятные последствия устраняются мерами, предусмотренными организационно-экономическим механизмом проекта. При этом важно подчеркнуть, что если какой-то из сценариев дает негативные показатели эффективности, которые невозможно компенсировать другими организационно-экономическими мероприятиями, то необходимо для каждого из сценариев определить возможные варианты выхода участников из проекта с минимальными потерями для экономики и экологии региона.

В научной и методической литературе разработан классический алгоритм реализации анализа сценариев. Его основные этапы [4] представлены ниже (рис. 2).

Определение ключевых факторов инвестиционного проекта при помощи анализа чувствительности

Рис. 2. Классический алгоритм сценарного анализа

Как видно из схемы, в условиях значительного колебания внешних макроэкономических параметров самое слабое место в данном алгоритме — это этап определения вероятности каждого сценария методом экспертных оценок. С одной стороны, в условиях турбулентной и нестабильной окружающей среды возрастает роль методов экспертных оценок как инструментов экономического прогнозирования развития предприятия, но, с другой стороны, в долгосрочном периоде достоверность прогнозирования значительно снижается [5]. Быстрые темпы изменений не позволяют с высокой точностью прогнозировать будущее и даже опытные эксперты затрудняются производить оценку вероятностей того или иного сценария.

И в этом случае возникает не только потребность более тщательной обработки результатов экспертных оценок, но и вынужденная необходимость в расчете большего количества сценариев практически на равных, т.к. затруднительно определить, какой из сценариев следует рассматривать в качестве базового. Инициаторы проекта в такой ситуации хотят убедиться, что предусмотрели максимальное количество возможных сценариев и если что-то пойдет не так, то для всех негативных сценариев предусмотрен «запасной выход» в виде комплекса мер по компенсации последствий или выходу из проекта.

Ниже приведен пример более широкого ветвления при формировании дерева сценариев в условиях значительного колебания исходных параметров (рис. 3). При этом не следует забывать, что сценарные условия, рассматриваемые при построении дерева сценариев, зачастую накладываются друг на друга, создавая многомерный массив, и общее количество сценариев определяется перемножением количества сценарных условий по каждому типу. Например, если мы имеет два типа сценарных условий: 3 сценария по параметрам внешней среды и 2 сценария по используемым технологическим решениям, то суммарно, мы получаем 6 сценариев:

оптимистический сценарий + базовая комплектация оборудования; оптимистический сценарий + расширенная комплектация оборудования; базовый сценарий + базовая комплектация оборудования; базовый сценарий + расширенная комплектация оборудования; пессимистический сценарий + базовая комплектация оборудования; пессимистический сценарий + расширенная комплектация оборудования.

по параметрам внешней среды (инфляция:., курсы валют, общин курс эконоьдгки страны реализации проекта и т.д )

• Базовый сценарий развития экономики

• Инновационный сценарий развития экономики

• Инерционный сценарий развития экономики

• Кризисный сценарий развития экономики

• ит,д.

по срокам реализации поставленных задач

по стратегиям охвата

рынка, целевым у сегментам и реакцгш > конкурентов

• Сценарий, подразумевающий строительство мощностей «с нуля»

* точно в срок

* с задержками на критических этапах

• Сценарий, подразумевающий аренду части мощностей/ площадей/территорий

* точно в срок

* с задержками на критических этапах

• и т.д.

* Сценарий с базовым набором бизнес-процессов

* Сценарий с передачей части бизнес-процессов на аутсорсинг

* и т.д.

• Стратегия товарной специализации + прогноз по реакции конкурентов

• Стратегия рыночной специализации + прогноз по реакции конкурентов

• Стратегия концентрированного маркетинга + прогноз по реакции конкурентов

• ит,д.

по используемым технологическим решениями уровню инноващш в них

Проект с базовой технологией и комплектацией оборудования Проект с базовой технологией и комплектацией оборудования за минусом определенных блоков (минимальная комплектация)

Проект с базовой технологией и комплектацией оборудования с дополнительными блоками (расширенная комплектация) Проект с базовой технологией и комплектацией оборудования, но с заменой определенных блоков (на блоки других производителей, на блоки с другой функциональностью и т.д.) и т.д.

Рис. 3. Пример формирования дерева сценариев

Так как в рассматриваемом выше гипотетическом примере (рис. 3) предлагается рассмотреть: 4 сценария по параметрам внешней среды, 3 сценария по стратегиям охвата рынка, 4 сценария по используемым технологиям, 2 сценария по набору исполняемых бизнес-процессов и 4 сценария по срокам реализации поставленных задач, то в случае, если все сценарные условия непротиворечиво накладываются друг на друга, общее количество рассматриваемых сценариев будет равно 384.

С одной стороны, для финансовых аналитиков не составляет особого труда рассчитать показатели эффективности для такого количества сценариев, используя современные технологии (и в первую очередь MS Excel). Тем более специальным образом выстроенная финансовая модель может включать в себя информацию обо всех сценариях одновременно, что снижает трудозатраты на поддержание версий при внесении изменений в финансовую модель.

Но вот анализировать полученные в результате вычислений данные по такому большому количеству сценариев уже сложнее. Лица, принимающие решения на стороне инициаторов проекта, не заинтересованы в рассмотрении такого большого количества сценариев, т.к. чаще всего они не обладают достаточным временным ресурсом. Получение необработанной достаточным образом информации по такому большому количеству сценариев не только не снижает уровень неопределенности у лиц, принимающих решения, но и наоборот, увеличивает её, затрудняя принятие решений. И в этом случае необходимы дополнительные аналитические процедуры, связанные с предварительной обработкой всего массива сценариев (группировка, ранжирование, статистическая обработка и т.д.).

Кроме того, для преодоления сложностей, связанных с необходимостью анализа большого количества сценариев, можно использовать механизм многоэтапного планирования инвестиций, т.е. пошагово рассматривать некоторые наборы сценариев с целью отмести наименее интересные/ вероятные. Например, сначала зафиксировать в качестве базовых все внешние условия и рассмотреть только сценарии с внутренними переменными факторами (технология, состав бизнес-процессов, варианты графиков реализации и т.п.).

На практике широкое ветвление на сценарии характерно не только для периодов со значительным колебанием внешних параметров, но и для других периодов на начальных уровнях проектирования и со временем количество сценариев обычно уменьшается. Это обусловлено в первую очередь тем, что инициаторы проекта в его ходе разработки делают выбор в пользу определенных технологий, начинают разрабатывать более детальные проекты и планы, проводить более глубокие изыскания по определенным направлениям. А это обуславливает в итоге выбор технологических решений и впоследствии определяет или, по крайней мере, уменьшает количество стратегий маркетинга.

Таким образом, в условиях значительных экономических преобразований и свойственных им колебаниям внешних параметров в связи со сложностями в работе экспертов по определению вероятностей реализации тех или иных сценариев инициаторы проектов отдают предпочтения более разветвленной структуре сценариев. Это приводит к необходимости проведения дополнительных аналитических процедур, связанных с предварительной обработкой всего массива сценариев.

ЛИТЕРАТУРА

1. Общие требования к оформлению документов, представляемых в банк в рамках рассмотрения

проектных предложений. Официальный сайт Внешэкономбанка [Электронный ресурс]. —

Режим доступа: http://www.veb.ru/strategy/invest/#doc. — Дата доступа: 23.06.2015.

2. Румянцева Е.Е. Новая экономическая энциклопедия /Е.Е. Румянцева. — М.: ИНФРА-М, 2011. -882 с.

3. Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция) : официальное здание / Мин-во экономики РФ, Мин-во финансов РФ, Гос. комитет РФ по строительной, архитектурной и жилищной политике ; рук. авт. кол.: В.В. Коссов, В.Н.Лившиц, А.Г. Шахназаров. — М.: Экономика, 2000. — 421 с.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

4. Дмитриев М.Н. Методы количественного анализа рисков инвестиционных проектов / М.Н. Дмитриев, С.А. Кошечкин // Экономика строительства. — 2011. — №5. — С.23.

5. Корнилова А.Ю. Проблемы применения методов экспертных оценок в процессе экономического прогнозирования развития предприятия/А.Ю. Корнилова, Т.Ф. Палей // Проблемы современной экономики. — 2010. — №3 (35). — С. 18.

Открыть эту статью в PDF

Место сценариев в финансовых моделях

При подготовке финансовых моделей для инвестиционных проектов, планов развития бизнеса или оценки компании аналитик имеет дело с прогнозными данными. Очевидно, что они не точны и возможны разные мнения о том, на основе каких прогнозов следует проводить расчеты.

Эти разные мнения формируют различные наборы исходных данных — сценарии.

Когда модель может быть рассчитана с несколькими сценариями, у автора модели есть три варианта:

- Подготовить модель для одного основного набора данных и предоставить возможность менять цифры в параметрах и прогнозах для того, чтобы получить результат для другого сценария. В этом случае переход от сценария к сценарию будет требовать работы с данными, причем расчеты для предыдущего сценария теряются.

- Подготовить несколько копий модели, каждая из которых соответствует одному из возможных сценариев. Однократное создание такого набора не будет сложным, но при любом изменении структуры модели потребуется вносить одинаковые правки в несколько копий, а это лишняя работа и потенциальные ошибки.

- Вынести все данные, которые различаются в разных сценариях модели и подготовить для них блок с возможностью переключения сценариев. Именно так обычно и поступают при работе с моделями.

Моделирование с использованием сценариев сохраняет для каждого сценария все отчеты и показатели, меняется только объем данных. Подготовка сценариев в модели требует следующих процедур:

- Определить, какие параметры модели различаются в разных сценариях.

- Вынести все эти параметры в отдельную таблицу исходных данных. Она может быть помещена на отдельном листе или просто как блок данных на общем листе с допущениями и параметрами.

- Создать несколько копий этой таблицы, по одной копии на каждый сценарий.

- Добавить в модель переключатель, позволяющий менять сценарий, данные которого сейчас подставлены в расчет.

- Включить в отчетные данные отображение того, по какому именно сценарию в данный момент ведутся расчеты.

Вот, например, как выглядит управление сценариями в финансовой модели, входящей в состав курса «Финансовое моделирование инвестиционных проектов в Excel»:

Сценарный анализ и анализ чувствительности

Сценарный анализ (англ. Scenario Analysis) относится к той же группе методов моделирования, что и анализ чувствительности (англ. Sensitivity Analysis). К обоим вариантам также применяют термин What-If анализ («что, если»). Оба метода служат для того, чтобы проанализировать результаты проекта или бизнеса в условиях неопределенности исходных данных, но подход к параметрам отличается.

Анализ чувствительности нацелен на то, чтобы проследить влияние изменений в параметрах на результат, выявить сильно влияющие параметры и менее важные. В анализе чувствительности, как правило, не поднимают вопрос о том, насколько вероятно, что отклонение в параметрах примет то или иное конкретное значение.

Сценарный анализ не изучает весь спектр возможных колебаний. При этом подходе мы фокусируем внимание на небольшом количестве сценариев, обычно это 2-3 варианта. Но каждый сценарий изучается полностью, начиная с того, насколько он вообще вероятен, далее — всё его влияние на модель, и, наконец, как в будущем можно сделать вывод, что развитие ситуации пошло именно по этому сценарию.

Принципы создания сценариев для моделирования

При подготовке сценариев для модели инвестиционного проекта (или оценки бизнеса) можно придерживаться следующего алгоритма:

- Выбрать ключевые факторы неопределенности проекта. Обычно это цены, объем продаж и график выхода на плановые объемы, сумма инвестиционных затрат. Необходимо убедиться, что выбранные параметры имеют качественное обоснование в маркетинговом или технологическом анализе проекта.

- Определить сценарии. Изучая обоснование данных, на котором построен проект, необходимо выделить несколько сценариев. Если в обосновании дан только один сценарий или интервалы значений, то его следует дополнить и скорректировать.

- Учесть последствия смены сценариев. Это очень важный этап. Как правило, если один из ключевых параметров проекта меняется, то компания может изменить и ряд других своих характеристики. Например, если объем продаж резко упал, можно сократить персонал, уменьшить производственные мощности и т. п. С учетом вторичных факторов окажется, что в каждом сценарии меняется не один-два параметра, а целый ряд характеристик.

- Определить «длинный список» сценариев. С учетом разных изменений параметров, а также возможных изменений в технологии, мощностях и других характеристиках бизнеса, мы получим много разных сценариев. На этом этапе надо составить перечень возможных комбинаций.

- Сократить список до 2-3 вариантов. Теперь мы готовим «короткий список» наиболее важных сценариев, которые и будут реализованы в модели.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Спасибо, Вы зарегистрированы

на семинар «Альт-Инвест»!

Наш менеджер свяжется с Вами в ближайшее время.

Спасибо, Ваша заявка принята!

Мы отправили Вам письмо для проверки контактной информации на адрес info@alt-invest.ru.

Подтвердите, пожалуйста, свой адрес, и заявка будет направлена консультанту. После этого мы свяжемся с Вами для уточнения наиболее удобного времени и формата презентации.

Спасибо, Вы почти подписаны на новостную рассылку «Альт-Инвест»!

Мы отправили Вам письмо для подтверждения вашего e-mail на адрес info@alt-invest.ru.

Теперь проверьте почту.

Спасибо за интерес к нашим программам!

Мы отправили Вам письмо, где сказано как получить демо-версию, на адрес info@alt-invest.ru.

Теперь проверьте свою почту.