Передать недвижимость можно по завещанию или в дар. Эти документы оформляются по разным правилам, расходы на них тоже отличаются

Передать недвижимость родственнику или близким людям можно разными способами: по договору купли-продажи, дарственной, завещанию, наследственному договору или ренте. Каждый из способов несет для собственника и получателя различные последствия, расходы за их оформление и регистрацию тоже разные.

Рассказываем, как можно передать квартиру и иную недвижимость родственникам или близким людям, какой способ может оказаться дешевле в зависимости от ситуации.

Содержание статьи:

- Как передать имущество

- Завещание

- Дарение

- Наследственный договор

- Регистрация недвижимости по наследству

- Рента

- Купля-продажа

Как передать имущество

Любое имущество, в том числе и недвижимость, по наследству может передаваться четырьмя способами: по завещанию, по наследственному договору, по закону (если есть родственная связь с умершим), при наличии оснований, которые дают право на обязательную долю наследственного имущества. Смысл наследования заключается в том, что имущество наследникам передается после смерти наследодателя, поясняет партнер адвокатского бюро «Бишенов и партнеры» Даханаго Нагоева. По ее словам, все остальные способы передачи имущества родственникам (по договору купли-продажи, договору дарения) к наследству не относятся.

Любая сделка, влекущая переход прав на недвижимость от одного родственника к другому, законна, и все виды сделок используются в отношении оформления прав на условно наследуемое имущество, говорит партнер юридического бюро «Замоскворечье» Дмитрий Шевченко.

Существует четыре способа передать имущество, в том числе и недвижимость, по наследству

(Фото: Jacob Lund/shutterstock)

Завещание

Распространенный способ оформления отношений по поводу наследуемого имущества. Основным минусом является стоимость оформления прав наследника при вступлении в наследство, которая составляет 0,3% от стоимости имущества, но не более 100 тыс. руб. для близких родственников, и 0,6%, но не более 1 млн руб. для других наследников.

Для оформления завещания потребуются дополнительные платы за различные услуги. В Москве в 2020 году оформление завещания у нотариуса составляет 2,4 тыс. руб., совместного завещания супругов — 3,9 тыс. руб. Госпошлина за завещание — 100 руб. Возможно, потребуются дополнительные средства на оплату услуг нотариуса или юриста за составление текста и консультации. Они разнятся в зависимости от регионов и компаний, тарифы на услуги нотариусов в Москве устанавливаются Московской городской нотариальной палатой, поясняет юрист коллегии адвокатов «Юков и партнеры» Виктория Большакова. Точную стоимость допуслуг можно узнать на сайте нотариальной палаты региона.

«Некоторые категории граждан освобождены от уплаты госпошлины либо уплачивают ее в размере 50% нотариальных действий. Размер госпошлины не зависит от способа вступления в наследство, но самый надежный — это наследование по завещанию», — говорит Нагоева.

В то же время этот способ отличается нестабильностью и отсутствием гарантий для наследника, поскольку с учетом настроения наследодателя завещание может быть в любой момент отозвано либо выдано другое завещание, которое автоматически отменяет предыдущее, считает Шевченко. Кроме того, по его словам, завещание не распространяется на наследников, имеющих обязательную долю в наследстве, к числу которых относятся несовершеннолетние и нетрудоспособные (в том числе пенсионеры) близкие родственники наследодателя.

Завещание — самый распространенный способ оформления наследства

(Фото: Ollyy/shutterstock)

Дарение

Этот способ часто используется для оформления условно наследуемого имущества. Дарение отличается простотой оформления и безвозмездностью. Кроме того, при дарении между родственниками не возникает налоговой базы в отличие от завещания. Если же одариваемый не является близким родственником, то налог на дарение составит 13% НДФЛ от стоимости наследства.

«Если недвижимое имущество принадлежит единственному собственнику, то договор дарения не нужно заверять у нотариуса. Вы просто составляете его письменно, подписываете вместе с внуком и идете в Росреестр», — говорит юрист коллегии адвокатов «Юков и партнеры» Виктория Большакова.

Любая регистрация права собственности на недвижимое имущество включает в себя госпошлину за ее регистрацию, которая составляет 2 тыс. руб., при дарении дома нужно будет дополнительно оплатить передачу земли (от 350 до 2 тыс. руб. в зависимости от назначения участка). Услуга выписки из домовой книги предоставляется бесплатно. За предоставление сведений из ЕГРН взимается плата в размере 300 руб., а стоимость других услуг в любом случае варьируется в зависимости от условий сделки, поясняет Большакова.

Оформление договоров и соглашений об отчуждении недвижимого имущества (продажа, мена, дарение, отступное, внесение в уставный капитал и т. д., кроме договоров ренты и пожизненного содержания с иждивением) стоит 6 тыс. руб.

Это дешевый способ, но дарение представляет особую опасность для дарителя, поскольку после продажи даритель лишается всех прав на имущество, что может использоваться одаряемым во вред дарителю, говорит Шевченко. По словам юриста, часты случаи, когда была договоренность обеспечить дарителю право проживания в подаренном жилье, но после дарения эти договоренности не соблюдались, что приводило к затяжным и в основном безуспешным судебным разбирательствам.

Если недвижимое имущество принадлежит на 100% одному человеку, то договор дарения составить и оформить очень просто

(Фото: Suzanne Tucker/shutterstock)

Наследственный договор

Относительно новый способ регулирования наследственных отношений. Позволяет установить условия и обязательства, которые должны быть соблюдены сторонами при жизни наследодателя, что способно гарантировать интересы всех участников наследственного договора. Отрицательным моментом является его относительная дороговизна при вступлении в наследство по аналогии с завещанием, а также наличие обязательной доли в наследстве у других родственников, что не снимается условиями наследственного договора, считает Шевченко.

Регистрация недвижимости по наследству

Чтобы поставить на учет квартиру, в первую очередь необходимо получить свидетельство о праве на наследство. Для этого нужно обратиться к нотариусу по последнему месту жительства наследодателя в течение шести месяцев со дня смерти наследодателя или дня вступления в силу решения суда о признании его умершим, пояснили в отделение Росреестра по Москве. Подготовка нотариусом заявлений, поступающих в наследственное дело, обойдется в 1 тыс. руб. По завещанию, предусматривающему создание наследственного фонда, независимо от вида имущества потребуется 17 тыс. руб. Получение свидетельства об удостоверении полномочий исполнителя завещания — 2 тыс. руб.

«После проверки документов нотариус заводит наследственное дело в книге учета наследственных дел и в единой информационной системе нотариата. Все последующие заявления о вступлении в наследство остальных родственников будут уже приобщаться к заведенному нотариусом делу. Заявления о вступлении в наследство могут подаваться наследниками в течение шести месяцев с момента открытия наследства», — поясняет Нагоева. По истечении полугода с момента открытия нотариус выдает свидетельство о праве на наследство.

Новым способом регулирования наследственных отношений в России стал наследственный договор

(Фото: New Africa/shutterstock)

Рента

Договор пожизненной ренты или пожизненного содержания с иждивением нередко используют для оформления отношений к недвижимому имуществу между различными людьми, как родственниками, так и не родственниками. В соответствии с соглашением получатель ренты передает свое имущество в собственность плательщика ренты, тот в свою очередь обязуется в обмен на это периодически выплачивать получателю ренты определенную денежную сумму. Срок обязательства по выплате определяется сроком жизни получателя ренты или указанного им третьего лица (лиц).

Соглашение сторон должно быть удостоверено нотариусом. В нем можно прописать любые варианты и случаи для достижения гарантий каждой из сторон сделки. Размер госпошлины составляет 0,5% от стоимости имущества, но не более 20 тыс. руб.

Купля-продажа

Передача квартиры по договору купли-продажи является возмездной сделкой, которая предполагает уплату. При этом она должна быть совершена по рыночной стоимости. Если сделка пройдет без оплаты или по заниженной стоимости (ниже кадастровой) на 20% и более, то у налоговой инспекции могут возникнуть вопросы. Это грозит доначислением налогов приобретателю недвижимости по ставке 13% на сумму полученной им налоговой выгоды. Также сделку можно будет потом оспорить.

Когда появляется необходимость оформить землю на другое лицо, нередко выбирают между двумя видами договоров: дарение или купля-продажа земельного участка. При этом одна из сделок безвозмездна, а другая направлена на получение материальных благ. Какую из них лучше выбрать, зависит от конкретных обстоятельств. Разбираемся, какие плюсы и минусы оформления дарственной, когда выгоднее заключить договор купли-продажи.

Договор дарения – общие правила и особенности

Договор дарения регулируется гражданским законодательством. В соответствии со ст. 572 ГК РФ, такое соглашение подразумевает безвозмездную передачу имущества собственником-дарителем получателю, то есть одаряемому лицу. Документ, по которому на бесплатной основе передается земельный участок, также называют дарственной.

Дарственная оформляется в простой письменной форме. Поскольку она относится к категории простых сделок, даритель может самостоятельно составить дарственную. В большинстве случаев нотариально заверять дарственную не нужно. Исключением являются случаи, когда в сделке участвуют несовершеннолетние или объектом соглашения выступает доля земельного участка. Однако составлять документ желательно с помощью юристов или в нотариальной конторе. Нотариально заверенный договор практически невозможно оспорить.

После составления и подписания дарственной сторонами, ее в обязательном порядке нужно зарегистрировать в Росреестре. Только после совершения этой процедуры собственность официально перейдет к новому владельцу. В среднем на регистрацию дарственной уходит до 10 дней, если все документы заверены нотариусом – не более 3 дней.

Еще одним обязательным условием оформления дарственной выступает уплата налогов. По общему правилу, получатель имущества уплачивает 13% от кадастровой стоимости, а если одаряемый иностранец, то 30%. Аналогичные правила действуют и для юридических лиц: российские компании платят 13%, иностранные – 30%. Если сделка происходит между близкими родственниками, уплачивать налоговые платежи не нужно. В категорию близких родственников входят родители, дети, братья и сестры, бабушки и дедушки, внуки.

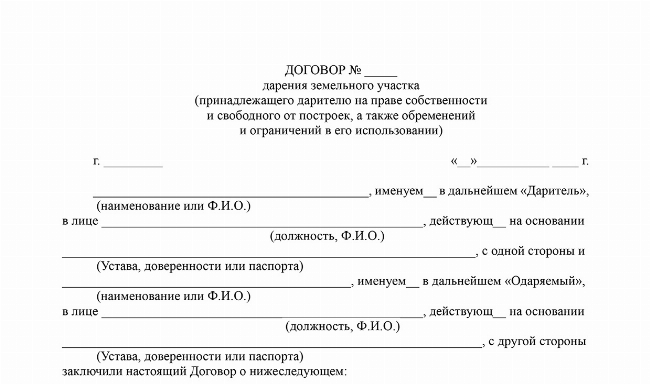

Ознакомьтесь с нашим шаблоном дарственной и упростите задачу составления документа:

Образец заявления

Бланк договора дарения на земельный участок

Плюсы дарственной

К преимуществам дарения имущества можно отнести следующие аргументы:

- Сделка является полностью безвозмездной. Собственник не получает от переоформления земельного участка никаких финансовых средств.

- Соглашение тяжело оспорить. Если оно заключалось в законном порядке, то признать его недействительным можно только в судебном порядке с вескими доказательствами. К таким относят: даритель передал имущество под физическим или психологическим давлением, шантажом, угрозами, в момент заключения сделки был невменяем, недееспособен или ограниченно недееспособен, даритель являлся несовершеннолетним и другие серьезные нарушения закона.

- Относится к категории простых сделок. Это упрощает оформление дарственной, так как не требуется соблюдать особые условия для составления соглашения. Договор дарения можно составить в простой письменной форме без нотариального заверения, если иное не предусмотрено действующим законодательством.

- Земельный участок, полученный в дар, не относится к категории совместно нажитого имущества. То есть его не придется делить между супругами в случае развода.

- Низкое налогообложение дарственной. Если сделка происходит между близкими родственниками, то уплачивать налоги не нужно. Также налоговые платежи за имущество, полученное в дар, ниже, чем по договору купли-продажи. Фактически уровень налога при дарении и купле-продаже одинаковый и составляет 13%. Но при дарении этот процент рассчитывается на основании кадастровой стоимости участка, а при продаже – исходя из рыночной цены. А она зачастую намного выше.

- Дарственную можно отменить договорным способом, если это указано в соглашении. К примеру, если получатель имущества умрет раньше дарителя. Это возможно только в том случае, если собственник земельного участка все еще владел наделом на момент смерти. Также, согласно ст. 578 ГК РФ, предусматривается возможность и отмена дарственной по другим законным основаниям.

- Можно вписать условия, согласно которым пользоваться подарком можно только при наступлении конкретных обстоятельств. Например, вступление в брак, окончание ВУЗа, рождение ребенка и т.д.

Важно! Договор дарения часто используется как способ сокрытия совершения купли-продажи. Это делается с целью уплатить более низкие налоги или приобрести имущество, которое нельзя разделить при разводе. Такие действия носят мошеннический характер и нарушают налоговое и гражданское законодательство. Подобные сделки часто оспариваются в судебном порядке, к примеру, супругами или близкими родственниками. Поэтому использование таких методов не рекомендуется.

Минусы дарственной

Однако как и у любой другой сделки, у дарственной есть и определенные недостатки. Можно отметить следующие:

- Дарственную тяжело оспорить. Ранее это было выявлено как преимущество, но для наследников дарителя это минус. Если собственник в порыве эмоций подарит земельный участок третьему лицу, чтобы он не достался родственникам, то оспорить такую сделку будет невозможно. Важное условие – дарственная была заключена в соответствии с законодательством.

- Нельзя обременить переданную землю, поскольку дарственная носит безусловный характер.

- Обязательное условие о подтверждении родственных связей. Если они не будут установлены, то получателю придется выплачивать налог 13% от кадастровой стоимости земли. Это может стать сложностью, если речь идет о лицах, которые жили или родились не в России.

Поскольку договор дарения относится к простым сделкам, не возникает проблем, чтобы составить его самостоятельно. Однако, изучив преимущества и недостатки, можно увидеть, что в оформлении дарственной есть много нюансов, о которых стоит знать. Если составить соглашение неправильно, то его легко будет отменить, оспорив в судебном порядке. Чтобы этого избежать, дарственную рекомендуется составлять с юристом или нотариусом.

Документы, необходимые для заключения договора дарения

В зависимости от конкретной ситуации список документов может изменяться. К примеру, если вместе с участком передается дом. В таком случае потребуется отдельно оформлять дарение строения и предоставлять технические и кадастровые документы на него.

Если на земельном участке нет построек, то для оформления дарственной понадобятся следующие документы:

- Заявления сторон о регистрации перехода права собственности.

- Паспортные данные контрагентов. Для несовершеннолетних требуются свидетельства о рождении.

- Правоустанавливающие документы на земельный участок – свидетельство о праве собственности, договор купли-продажи и т.д.

- Кадастровый номер недвижимости.

- Письменное согласие супруга на передачу имущества по дарственной, если имущество относится к совместно нажитому. В обязательном порядке заверяется нотариусом.

- Квитанция об оплате государственной пошлины.

Все документы должны быть оригиналами или нотариально заверенными копиями. Оформленный и подписанный договор дарения регистрируется в Росреестре, при необходимости уплачиваются налоги. Регистрация дарственной физическим лицам обойдется в 2000 рублей, а юридическим – в 22000 рублей.

Договор купли-продажи – недостатки и достоинства

Договор купли-продажи – это полная противоположность сделки дарения. Такое соглашение подразумевает коммерческий договор, по которому собственник-продавец имущества передает его покупателю за установленную в сделке цену.

Все участники сделки равны и получают определенные блага: продавец – деньги, а покупатель – земельный участок. По дарственной, в свою очередь, даритель не приобретает никаких материальных ценностей. Причем сумма, которая уплачивается за имущества, должна соответствовать рыночным ценам. С правовой точки зрения, купля-продажа имеет больше рисков для контрагентов

Чтобы продать земельный участок, следует поставить его на кадастровый учет. Если он уже есть в реестре, можно переходить к составлению договора купли-продажи. В сделке обязательно указываются данные сторон, кадастровый номер недвижимости, стоимость соглашения, категория земли и разрешенные виды использования. Это обязательные условия соглашения. Если хотя бы один пункт будет отсутствовать, сделка будет недействительной. Также в документ вписываются права и обязанности контрагентов, порядок оплаты и передачи участка, условия расторжения и санкции за нарушение условий.

Заверять договор у нотариуса необязательно. Однако если в соглашении участвовали несовершеннолетние или объектом продажи выступала доля земельного участка, сделка заверяется в обязательном порядке. В соответствии с НК РФ, за нотариальное заверение соглашения придется заплатить от 300 руб. до 20 тыс. руб. Сумма зависит от цены услуг конкретного нотариуса.

После подписания соглашения нужно зарегистрировать переход права собственности к другому лицу. Это можно сделать в МФЦ или Росреестре. В среднем рассмотрение заявки занимает до 7 дней через регистрирующий орган и до 9 – через МФЦ. Чтобы получить результат обращения быстрее, следует обращаться напрямую в Росреестр или направлять документы через нотариуса.

Как только переход права собственности зарегистрирован, остается только уплатить налоги. Для российских физических и юридических лиц налоговая ставка равняется 13% от суммы сделки. Иностранным гражданам и компаниям налоговое законодательство установило налоговую ставку в 30%.

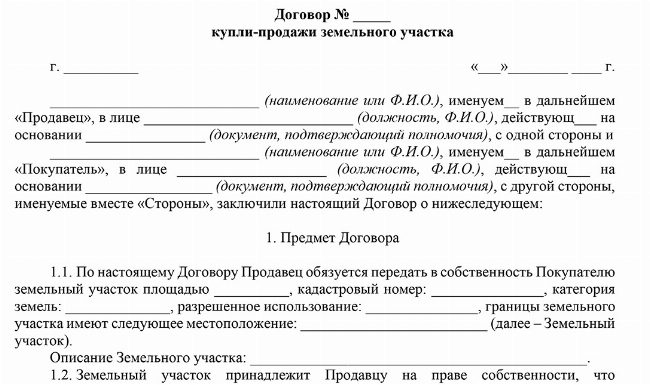

Вы можете скачать шаблон соглашения на нашем сайте:

Образец заявления

Бланк договора купли-продажи земельного участка

Плюсы договора купли-продажи

Среди преимуществ купли-продажи земельного участка можно выделить следующие:

- Возмездность сделки. В отличие от дарения, купля-продажа подразумевает получение материальных благ обеими сторонами. Продавец получает деньги, а покупатель – земельный участок.

- Возможность заключить предварительный договор. Он позволяет закрепить правовые гарантии соблюдения основного соглашения. То есть у покупателя или продавца не получится отказаться от выполнения своих прав и обязанностей. Такие соглашения часто заключаются при строительстве жилья. Отказавшись от приобретения дома, покупатель может потерять задаток. Если откажется продавец, то, в соответствиями с договоренностями сторон, он может нести негативные последствия в виде выплаты неустойки или штрафа. С земельными участками такое соглашение также может быть актуально.

- Заверение у нотариуса не носит обязательный характер. Обращаться в нотариальную контору нужно лишь в исключительных случаях. К примеру, если в сделке участвует несовершеннолетний или предмет сделки – доля земли.

- Возможность оформить налоговый вычет. Однако для этого есть условие: сторонами в сделке не являются близкие родственники.

Минусы договора купли-продажи

К недостаткам купли-продажи относятся:

- Земля, купленная по такому договору, относится к совместно нажитому имуществу. Поэтому при разводе супругов надел будет поделен поровну между ними.

- Обязанность уплаты налога. Налоговые платежи в результате купли-продажи будут выше, чем по дарственной, несмотря на то, что процентная ставка по сделкам одинаковая. Но при продаже 13% рассчитываются от цены договора, а при дарении – из кадастровой стоимости.

Необходимые документы

Документы, которые нужны для регистрации договора купли-продажи земельного участка:

- оригинал соглашения;

- паспорта контрагентов или свидетельство о рождении, если в сделке участвует несовершеннолетний;

- нотариально заверенная доверенность, если в сделке принимает участие представитель одной из сторон;

- письменное согласие органов опеки и попечительства, если сделка затрагивает права несовершеннолетнего;

- заверенное нотариально письменное согласие супруга на продажу земельного участка, а если имущество не относится к совместно нажитому, то нужно предоставить документы, которые это подтвердят (например, брачный контракт).

Отличия между дарением и продажей

Критерии для сравнения передачи земельного участка по договору купли-продажи и дарения отражены в таблице:

|

Критерий сравнения сделок |

Дарение |

Купля-продажа |

|

Форма сделки |

Письменная форма |

Письменная форма |

|

Нотариальное заверение |

Необязательно. Только если земельный участок передается от имени несовершеннолетнего или дарится доля земельного участка. |

Необязательно. Только если происходит продажа доли или в сделке в качестве продавца участвует несовершеннолетний. |

|

Условия передачи имущества |

Безвозмездный характер сделки |

Оплата продажи земельного участка – обязательное условие. |

|

Налоговая ставка и вычет |

13% от кадастровой стоимости участка для физических и юридических лиц, 30% – для иностранных граждан и компаний. Если сделка осуществляется между близкими родственниками, налог уплачивать не нужно. |

13% от стоимости договора купли-продажи для физических и юридических лиц, 30% – для иностранных граждан и компаний. Если сделка заключается не близкими родственниками, можно сделать налоговый вычет. |

|

Право собственности |

Не относится к совместно нажитому имуществу. Не делится между супругами при разводе. |

Относится к совместно нажитому и делится при разводе. |

|

Возможность оспорить сделку в суде |

Практически невозможно. Только если дарение прошло с явным нарушением закона. |

Можно расторгнуть по общим причинам: недееспособность контрагентов, наличие давления на стороны. Также соглашение расторгается из-за несоблюдения существенных условий: качество объекта, стоимость. |

|

Льготы |

Нет |

Возможен имущественный вычет |

Можно сделать вывод, что договор дарения – более простой способ передать имущество, чем через сделку купли-продажи. Однако дарственная подходит не под все ситуации, а только тогда, когда имущество передается безвозмездно.

Какой договор выбрать

Что выгоднее сделать: продать или подарить земельный участок? Все зависит от конкретной ситуации. Перед тем как оформить договор на передачу имущества, нужно обдумать все за и против. Если собственник планирует передать земельный участок близкому родственнику, то выгоднее будет оформить дарственную, поскольку тогда не придется выплачивать налоги. Принять в дар участок третьему лицу невыгодно, так как все равно придется уплатить 13% от кадастровой стоимости в пользу государства. Поэтому лучше оформить договор купли-продажи. В этом случае налог также будет равен 13%, но от стоимости сделки. Тут тоже есть нюансы, о них говорилось ранее.

У каждого вида есть свои преимущества и недостатки, поэтому, выбирая, их нужно учитывать. К примеру, дарственную можно отменить при смерти одаряемого или назначить специальные условия, по которым наступит право пользования. В договор купли-продажи подобные условия вписать нельзя. С правовой точки зрения, передать имущество в дар легче и оспорить тяжелее, это тоже стоит учитывать.

Частые вопросы

Можно ли продать полученный в дар земельный участок?

+

По закону, одаряемый вправе распоряжаться полученным в дар имуществом по своему усмотрению. Соответственно, он вправе как передарить земельный участок, так и продать его.

Облагается ли налогом продажа подаренного участка?

+

Сделка купли-продажи, по общему правилу, облагается налогом в размере 13% от цены договора. Если одаряемый намеревается продать земельный участок, который был получен в дар, он может освободиться от налогообложения. Для этого он должен владеть наделом как минимум 3 года. Если участок был куплен, сделка освобождается от налогообложения только спустя 5 лет непрерывного владения.

Является ли земельный участок, полученный по договору дарения, совместной собственностью супругов?

+

К совместно нажитому имуществу не относятся подарки. Поэтому единоличным собственником участка будет признан супруг, получивший подарок. Разделу такое имущество при разводе не подлежит.

Заключение эксперта

В каждой конкретной ситуации необходимо индивидуально принимать решение о том, каким способом переоформить право собственности. В большинстве случаев приходится выбирать: продать или подарить земельный участок. Оформление дарственной не всегда может оказаться выгодным.

Договоры дарения или купли-продажи при сравнении характеризуются большим количеством отличительных черт, касающихся характера сделок. Если в одном случае может оказаться выгоднее продажа, то в другом – дарение. Ниже рассмотрим, что обойдется дешевле и быстрее, каковы основные отличия договоров, плюсы и минусы, а также особенности оспаривания.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 (800) 302-57-35 Бесплатный звонок для всей России.

В статье расскажем:

- В чем разница договора купли-продажи и дарения?

- Особенности оформления дарственной

- Плюсы и минусы дарственной

- Содержание договора дарения

- Особенности оформления договора купли-продажи

- Плюсы и минусы договора купли-продажи

- Содержание договора купли-продажи

- Оспаривание договоров

- Судебная практика

- Ответы юриста на частые вопросы

- Заключение Эксперта

В чем разница договора купли-продажи и дарения?

Оформление договора дарения (далее – ДД) регламентируется гл. 32 ГК РФ, купли-продажи – гл. 30 ГК РФ. Обе процедуры считаются двусторонними, и направлены на отчуждение имущества одного лица в пользу другого. Сделки могут заключаться в устной или письменной форме, но если дарение происходит безвозмездно, то продажа – исключительно за деньги.

Есть и другие отличия:

| Дарение | Купля-продажа |

|---|---|

| Дарителями могут быть все граждане, кроме недееспособных и детей до 14 лет. Нельзя делать подарки сотрудникам государственных, муниципальных, социальных, медицинских учреждений, если это связано с их должностными обязанностями (ст. 575 ГК РФ) | В процедуре вправе участвовать все, кроме малолетних детей и недееспособных граждан |

| Согласно ст. 36 СК РФ, полученное в браке имущество по дарственной признается единоличной собственностью супруга. Но на основании ст. 37 СК РФ второй супруг может добиться признания подарка общей собственностью, если за время совместной жизни путем совместных вложений существенно увеличена его стоимость | Имущество, купленное в браке, считается совместной собственностью супругов вне зависимости от того, на чьи деньги оно покупалось (ст. 34 СК РФ). Исключение – наличие брачного контракта, согласно которому все ценности достаются одному из супругов |

| НДФЛ в размере 13% уплачивает получатель подарка – одаряемый. Но от налогообложения освобождаются близкие родственники дарителей (ст. 217 НК РФ) | НДФЛ перечисляется продавцом, т.к. от реализации ценностей прибыль получает он.

Освобождение от уплаты НДФЛ предусмотрено при продаже недвижимости, бывшей в собственности более трех лет и полученной в наследство от близкого родственника, в порядке приватизации, по ренте, или при отсутствии другого жилья в собственности. В остальных случаях минимальный срок владения для освобождения от НДФЛ составляет 5 лет (ст. 217.1 НК РФ) |

| Для передачи доли необязательно получать согласие остальных собственников или предоставлять им преимущество | Согласно ст. 250 ГК РФ, при продаже доли в праве общей собственности третьему лицу остальные владельцы наделяются преимущественным правом покупки. Их необходимо уведомить о намерениях за 1 месяц. Если в течение месяца нет ответа или не дано согласия, продавец вправе продать долю. При реализации движимых вещей срок ожидания ответа сокращается до 10 календарных дней (ст. 250 ГК РФ) |

| Даритель не вправе предъявлять встречные условия к одаряемому | Продавец может указать встречные условия: например, обязанность покупателя страховать товар (ст. 490 ГК РФ) |

| Для отмены применяются нормы ст. 578 и общие положения ГК РФ о недействительности сделок | Для оспаривания применяются ст. 166-179 ГК РФ |

Пройдите опрос и юрист бесплатно поделится планом действий по договору дарения в вашем случае

Особенности оформления дарственной

Согласно ст. 574 ГК РФ, сделка заключается устно, за исключением случаев, когда требуется письменная форма:

- Отчуждается недвижимость;

- Юридическим лицом дарится подарок стоимостью от 3 000 руб.;

- Даритель планирует передать дар в будущем (обещание дарения).

Письменный ДД составляется дарителем самостоятельно, но при необходимости стороны вправе обратиться за помощью к юристу или нотариусу. Нотариальное удостоверение обязательно, если отчуждается доля в праве собственности, дарителем является несовершеннолетнее или ограниченно дееспособное лицо, либо в процедуре от имени собственника или одаряемого участвует представитель по доверенности.

Важно! При отчуждении недвижимости обязательна регистрация права собственности на одаряемого в Росреестре, но конкретные сроки не устанавливаются. Если подарен автомобиль, сведения о новом владельце вносятся в ПТС, а на учет в ГИБДД его нужно поставить в течение 10 дней после подписания дарственной.

Плюсы и минусы дарственной

Рассмотрим достоинства и недостатки дарственной:

| Плюсы | Минусы |

|---|---|

| Простота оформления | Даритель не получает выгоду |

| Имущество, полученное супругом в браке по ДД, при разводе не делится | Если суд примет решение об отмене ДД, подарок придется вернуть |

| Возможность отмены по инициативе дарителя | Если подарок куплен на средства от предпринимательской деятельности и подарен в течение полугода после вынесения решения о банкротстве дарителя, кредиторы могут оспорить сделку |

| Освобождение от НДФЛ для близких родственников дарителей | Неправильное оформление ДД по содержанию может повлечь его недействительность |

| Безвозмездность процедуры для одаряемого | Иногда обязательно нотариальное удостоверение, что увеличивает расходы |

| Нельзя получить налоговый вычет, как при покупке |

Содержание договора дарения

При составлении дарственной нужно указать четкую информацию о сделке, подарке и сторонах:

- Ф.И.О., паспортные данные одаряемого и дарителя;

- Сведения о предмете – подарке;

- Характер ДД: реальный (исполняется сразу) или консенсуальный (обещание дарения);

- Обязанности и права сторон;

- Условия отмены или изменения;

- Отсылка на получение согласия от супруга (если требуется);

- Подписи участников сделки.

Договор оформляется минимум в двух экземплярах, по одному остается у дарителя и одаряемого. Если дарится недвижимость, понадобится третий экземпляр для Росреестра.

Образец договора дарения квартиры:

Особенности оформления договора купли-продажи

Договор купли-продажи (далее – ДКП) составляется на возмездной основе: продавец обязуется своевременно передать товар или иные вещи покупателю, а тот – предоставить взамен деньги. Процедура регламентируется гл. 30 ГК РФ и делится на несколько видов: контрактация, поставка товаров, продажи недвижимости или предприятий, розничная торговля.

ДКП составляется в простой письменной форме, а нотариальное удостоверение требуется только в нескольких случаях:

- Продается доля в праве на недвижимость;

- Продажа недвижимости несовершеннолетнего или ограниченно дееспособного.

Как и при дарении, в случае продажи общенажитых ценностей понадобится нотариальное согласие супруга продавца.

Обратите внимание! Если ДКП требует нотариальной формы, а интересы продавца или покупателя представляет поверенный, доверенность обязательно удостоверяется нотариусом.

Плюсы и минусы договора купли-продажи

К достоинствам ДКП относится простота оформления: достаточно оформить документ в нескольких экземплярах, предварительно согласовав условия со сторонами сделки.

Есть и другие преимущества:

- Нет ограничений для сторон, как при ДД, где запрещается безвозмездно передавать подарки в пользу работников муниципальных и государственных органов, соцучреждений, организаций здравоохранения, если процедура связана с их трудовой деятельностью;

- Продавец, в отличие от дарителя, получает выгоду – деньги;

- ДКП по сравнению с ДД проще отменить.

Есть и минусы:

- Продавец обязан заплатить подоходный налог. Даритель его не платит. Если ценная вещь приобретается супругами в браке при отсутствии брачного контракта, оно признается общенажитым и будет делиться при разводе.

- Самый весомый минус, из-за которого некоторые пытаются прикрыть продажу ДД – обязательство по уведомлению остальных владельцев при возмездном отчуждении доли.

Совет юриста: лучше не пытаться прикрыть продажу ДД. На основании ст. 170 ГК РФ остальные собственники, преимущественное право которых нарушено, могут признать сделку притворной. Это влечет ее недействительность: дарственную отменят, дарителя и одаряемого вернут в прежнее положение.

Елена Плохута

Юрист, автор сайта

(Гражданское право, стаж 7 лет)

Задать вопрос

Содержание договора купли-продажи

ДКП по содержанию должен соответствовать требованиям гл. 30 ГК РФ в зависимости от вида сделки. В документ включается практически та же информация, что и при ДД, но обязательно указывается стоимость продаваемого имущества.

Что еще понадобится:

- Сведения о продавце и покупателе;

- Данные о товаре;

- Обязанности сторон;

- Условия отмены сделки;

- Подписи покупателя и продавца.

Образец договора купли-продажи квартиры:

Надоело читать?Расскажем по телефону и ответим на ваши вопросы

Оспаривание договоров

Основания для оспаривания ДКП и ДД отличаются.

В первом случае перечень причин гораздо шире:

- Допущенные нарушения при приватизации;

- Квартира унаследована, и через некоторое время после принятия наследства появляется другой наследник, не заявивший о своих правах в установленные сроки. Он вправе оспорить сделку;

- Составление ДКП недееспособным собственником;

- Доля продана без предоставления преимущественного права выкупа другим владельцам;

- Общенажитое продано без согласия супруга продавца;

- Продавец участвует в процедуре банкротства и хочет избежать изъятия жилья, продав его. По инициативе кредиторов оспариваются все сделки за последние 3 года;

- Продана недвижимость несовершеннолетнего без согласия органов опеки.

ДД отменяется по основаниям, указанным в ст. 578 ГК РФ. Суд признает ДД недействительным, если одаряемый умышленно убил дарителя или нанес его здоровью вред; при обращении кредиторов для аннулирования сделки, заключенной дарителем-участником процедуры банкротства.

Если дарственная оформлена под влиянием угроз или заблуждения, недееспособным или ограниченно дееспособным гражданином, шансы отменить все тоже есть.

Судебная практика

Признание ДКП или ДД недействительным – сложное и кропотливое дело, требующее высокой юридической грамотности. Но шансы есть, и это подтверждают несколько решений:

- Решение № 2-5126/2019 2-5126/2019~М-3901/2019 М-3901/2019 от 29 июля 2019 г. по делу № 2-5126/2019 (Договор дарения);

- Решение № 2-1851/2019 2-1851/2019~М-1711/2019 М-1711/2019 от 17 июля 2019 г. по делу № 2-1851/2019 (Договор дарения);

- Решение № 2-140/2019 2-140/2019~М-118/2019 М-118/2019 от 30 июля 2019 г. по делу № 2-140/2019 (Договор купли-продажи).

Ответы юриста на частые вопросы

Что дешевле для получателя имущества: дарение или купля-продажа?

При ДД одаряемый платит НДФЛ, если не приходится дарителю близким родственником – это единственная финансовая нагрузка на него. При покупке недвижимости у некоторых граждан есть возможность получения вычета. Но придется заплатить деньги.

Что будет с подаренным или проданным имуществом в случае смерти нового владельца?

Если ДД предусмотрена возможность отмены при смерти одаряемого, даритель вправе его отменить (ст. 578 ГК РФ). Купленное по ДКП включается в наследственную массу.

Что дешевле в плане оформления у нотариуса: ДКП или ДД?

Везде расценки примерно одинаковы. За обязательное удостоверение уплачивается 0,5% от стоимости имущества.

Как быстрее и дешевле переоформить право собственности на недвижимость от матери к совершеннолетнему ребенку: по дарственной или ДКП?

Проще и дешевле – по дарственной: достаточно составить ДД в письменной форме, затем подать документы на регистрацию права собственности. По ДКП ребенку придется платить деньги.

У квартиры два собственника, получена в наследство. Как проще подарить свою долю второму владельцу?

Основания приобретения права собственности роли не играют. Можно оформить договор дарения или купли-продажи.

Заключение Эксперта

Подведем итоги:

- Дарение и продажа – разные сделки, отличающиеся по характеру;

- ДД подразумевает безвозмездность, при продаже продавец получает деньги;

- Для продажи или ДД недвижимости обязательна письменная форма договора;

- Сделки между близкими родственниками НДФЛ не облагаются;

- При покупке недвижимости граждане вправе пользоваться налоговыми вычетами. При получении дара такая возможность не предоставляется;

- Дарение доли выгодно, если не хочется предоставлять остальным владельцам преимущественное право покупки;

- Прикрыть продажу ДД нельзя: ее могут признать недействительной;

- Продажа выгодна продавцу – он получает деньги;

- Дарственная выгодна одаряемому: ему подарок предоставляется бесплатно, без предъявления дарителем встречных условий;

- Оспаривание обоих договоров производится в судебном порядке по заявлениям сторон или третьих лиц, чьи права нарушены сделками.

Наши юристы предоставляют помощь гражданам и юридическим лицам круглосуточно. Если ваша проблема требует правового решения, опишите ее в онлайн-форме и дождитесь ответа – он поступит уже через 5 минут!

Елена Плохута

Юрист, автор сайта

(Гражданское право, стаж 7 лет)

Задать вопрос